廢除印花稅之必要性?

活動摘要:

廢除印花稅之必要性?全國最大國考觀點論壇 因應防疫期間的學習需求,志光提供函授課程陪您防疫宅家安心學,成為您們的最堅強後盾!

商學趨勢

專業觀點

2020/07/27 蘇諾凡

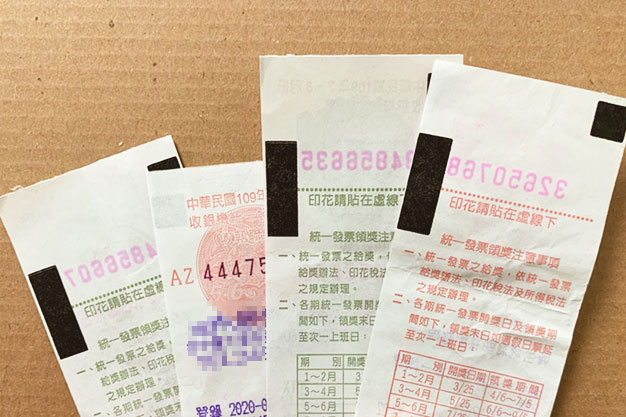

新聞報導,工商協進會於2019年5月與行政院院長蘇貞昌座談時,反映印花稅與營業稅有重複課稅之嫌,於是建議廢除印花稅。行政院長當場指示財政部朝取消方向研議,財政部在同年6月底向行政院提出評估報告,具體建議廢止「印花稅法」。行政院會迅速在2019年9月12日第3668次院會拍板決定通過廢止「印花稅法」,並列為該會期最優先法案,印花稅將走入歷史。然而,目前地方一年的印花稅收約120億元,政院官員表示,第一年將先由特別統籌分配稅款專案補助地方,未來則透過編列預算予以填補,但印花稅是否如報導所言有重複課稅之嫌,本文來探討官方與實務上兩者的說法。

一、行政院(財政部)官方論點說法

行政院本次廢除印花稅主要原因,除了上述報導印花稅與營業稅有重複課稅之嫌,倘再進一步從財政部說帖裡了解,財政部則認為,我國現行印花稅之課徵衍生以下問題,宜予檢討:

(一)我國印花稅屬100%直轄市及縣市稅,現行對「銀錢收據」、「買賣動產契據」、「承攬契據」及「典賣、讓受及分割不動產契據」4種憑證課徵印花稅。103年度至107年度平均每年印花稅稅收新臺幣(下同)112億元,占全國稅收實徵淨額0.51%。107年度6直轄市印花稅稅收為99億元,占該年度全國印花稅稅收82%。

(二)通常 1筆交易常同時構成不同稅目之課稅要件,包含買賣、承攬、讓受及分割不動產等,導致民眾對於印花稅與營業稅、土地增值稅及契稅有重複課稅之疑慮,例如承攬契據係由立據人依契約金額繳納1‰印花稅,倘營業人承攬交易屬銷售勞務性質,尚應就銷售額開立統一發票報繳5%營業稅,兩稅課稅要件不同,亦非必然同時課徵,惟均係以同一交易之承攬金額計算稅額,致民眾有重複課稅之感。再者,印花稅之課徵項目係以憑證性質認定,惟隨經濟發展,商業交易涉及憑證種類及態樣繁多,容易造成徵納雙方對憑證性質認定歧見,例如訂貨單具承攬契據適用1‰稅率或買賣動產契據應納12元印花稅,常為認定爭執之處,爰外界時有廢止該稅之建議。

(三)查74年制定新制營業稅時,將附隨營業發票課徵之印花稅納入營業稅課徵,並規劃長期將視稅收情況適時廢止印花稅;91年行政院財政改革委員會「印花稅及娛樂稅之檢討」報告,建議可調升營業稅稅率以彌補地方政府財源之原則下,廢除印花稅;98年行政院賦稅改革委員會「綠色稅制之研究」報告,建議綠色稅制改革將產生充裕稅收,藉此改良印花稅。此外,立法委員曾於91年、94年及99年三度提案廢止印花稅。綜上,考量印花稅課徵上之爭議、參酌歷次稅制改革建議及為消除納稅義務人交易過程之干擾並降低交易成本,爰研議廢止印花稅法。

(四)依據財政收支劃分法第38條之1及財政紀律法第5條規定,各級政府、立法機關制(訂)定或修正法律或自治法規,有減少歲入者,應同時籌妥替代財源,具體指明彌補資金之來源。為避免影響地方施政,將在兼顧財政餘裕及財政紀律情形下,配合法制作業時程,擬具廢止「印花稅法」說明,報請行政院核轉立法院審議;倘經立法院審議廢止印花稅法,將由中央編列預算補足地方減少之稅收。

基此,印花稅法廢止印花稅可消除納稅義務人交易過程之干擾並降低交易成本,對於促進經濟成長有正面助益,爰依中央法規標準法第21條第2款規定,擬予廢止,俾全民受惠。

二、印花稅稽徵實務

上述財政部廢除印花稅的理由,乃是印花稅與營業稅有重複課稅之虞,但實務上難到是如此嗎?

首先看一下印花稅的課稅範圍,依印花稅法第5條規定:「印花稅以左列憑證為課徵範圍:1.(刪除)2.銀錢收據:指收到銀錢所立之單據、簿、摺。凡收受或代收銀錢收據、收款回執、解款條、取租簿、取租摺及付款簿等屬之。但兼具營業發票性質之銀錢收據及兼具銀錢收據性質之營業發票不包括在內。3.買賣動產契據:指買賣動產所立之契據。4.承攬契據:指一方為他方完成一定工作之契據;如承包各種工程契約、承印印刷品契約及代理加工契據等屬之。5.典賣、讓受及分割不動產契據:指設定典權及買賣、交換、贈與、分割不動產所立向主管機關申請物權登記之契據。」

上述印花稅的課徵範圍,可能與營業稅重複課稅的乃是銀錢收據、買賣動產契據與承攬契據,典賣、讓受及分割不動產契據中,僅有營業人出售或交換土地上的定著物才課營業稅,其餘典賣、無償讓受及分割不動產,都非屬營業稅的課稅範圍,其次依財政部的解釋營業稅之統一發票及具有發票性質之銀錢收據不課稅,由此可見並非所有的印花稅課稅範圍均有重複課稅的問題。

其次,再更進一步的探討,買賣動產的契據確實有重複課稅的問題,因為動產的買賣,依加值型及非加值營業稅法(以下簡稱營業稅法)第1條規定:「在中華民國境內銷售貨物或勞務及進口貨物,均應依本法規定課徵加值型或非加值型之營業稅。」故同一個銷售行為除了課營業稅外,還要課印花稅,但在實務上,動產的買賣訂立買賣契據的情形一般消費行為並不多見,或許在工商界確實比較常見,例如購買大型的機械設備,或交通運輸工具等,依印花稅法第7條第5款規定,每件稅額四元,由立約或立據人貼印花稅票,本文相信這每件四元,應該不是工商業所在乎的稅額。

其三,爭議性較大的應該是承攬契據,依印花稅法第7條第3款規定,每件按金額千分之一,由立約或立據人貼印花稅票。另同條第2款後段規定,招標人收受押標金收據:每件按金額千分之一,由立據人貼印花稅票。

來談政府機關收受押標金,押標金乃投標人(廠商)為符合投標資格所繳納的款項,若未得標要退還給投標廠商,對未得標的廠商收取押標金,固然?有與營業稅重複課稅的問題,但招標人都將錢退還給投標人了,還要繳納印花稅,確實不合理。若是得標的廠商,未來要與招標人契立承攬合約,要再繳納一次印花稅,嗣後承攬契約執行時,又要依營業稅法第32條的規定繳納營業稅,對一個承攬行為來說,繳了二筆印花稅及一筆營業稅,確實有重複課稅的嫌疑。

而再回頭深究看承攬契據,因承攬契據的金額通常非常的大,且工程合約書至少要有二本,每本都要貼印花,未來工程合約執行時,又要依營業稅法第32條的規定繳納營業稅,對承攬契約來說確實有重複課稅,加重的負擔的效果。

三、結語

原先訂定2020年1月1日上路的印花稅條例廢止案,因立院會期過短、又遇立委、總統大選,致屆期不續審,確定通過無望,加上地方政府反對,企業對廢除印花稅期待因此落空。此外,由上述可知,印花稅與營業稅重複課稅的疑慮,並不完全正確,應該只僅限於承攬契據的部分,有較為嚴重的重複課稅問題,另對招標人課印花稅也欠缺合理性,但其他部分的印花稅,似乎並?有太多的爭議問題,是否要以重複課稅為理由,把整個印花稅法都廢除掉?還是僅就不合理的部分予以修正即可?趁這次修法不及,可再予相關部會、地方政府保有討論空間。